インボイス制度が始まると,「仕入税額控除」が認められるためには「適格請求書(インボイス)」が必要だと聞きます。

従業員が電車やタクシーを利用した場合でも,必ず「適格請求書(インボイス)」をもらっておく必要があるのでしょうか?

日常的に発生するものなので大変だと思うのですが…

従業員の旅費交通費の場合,それが「従業員の立替精算」か「旅費規定による出張旅費」かで,インボイスの取扱いが異なります

インボイス制度のスタート後には,業務の性質上インボイスを交付することが困難な取引については,インボイスの交付義務が免除され,一定の事項を記載した帳簿の保存のみで仕入税額控除が認められる「特例」が用意されています。「税込3万円未満の公共交通機関」や「旅費規定による出張旅費・日当・通勤手当」などです。

しかし,「従業員の立替精算」の場合は,3万円未満の公共交通機関の場合を除いて,原則として,従業員からインボイスの提出が必要です。加えて,インボイスとしての要件を満たしているかチェックする作業も必要になります。

「仕入税額控除のためにインボイスは必要」が基本

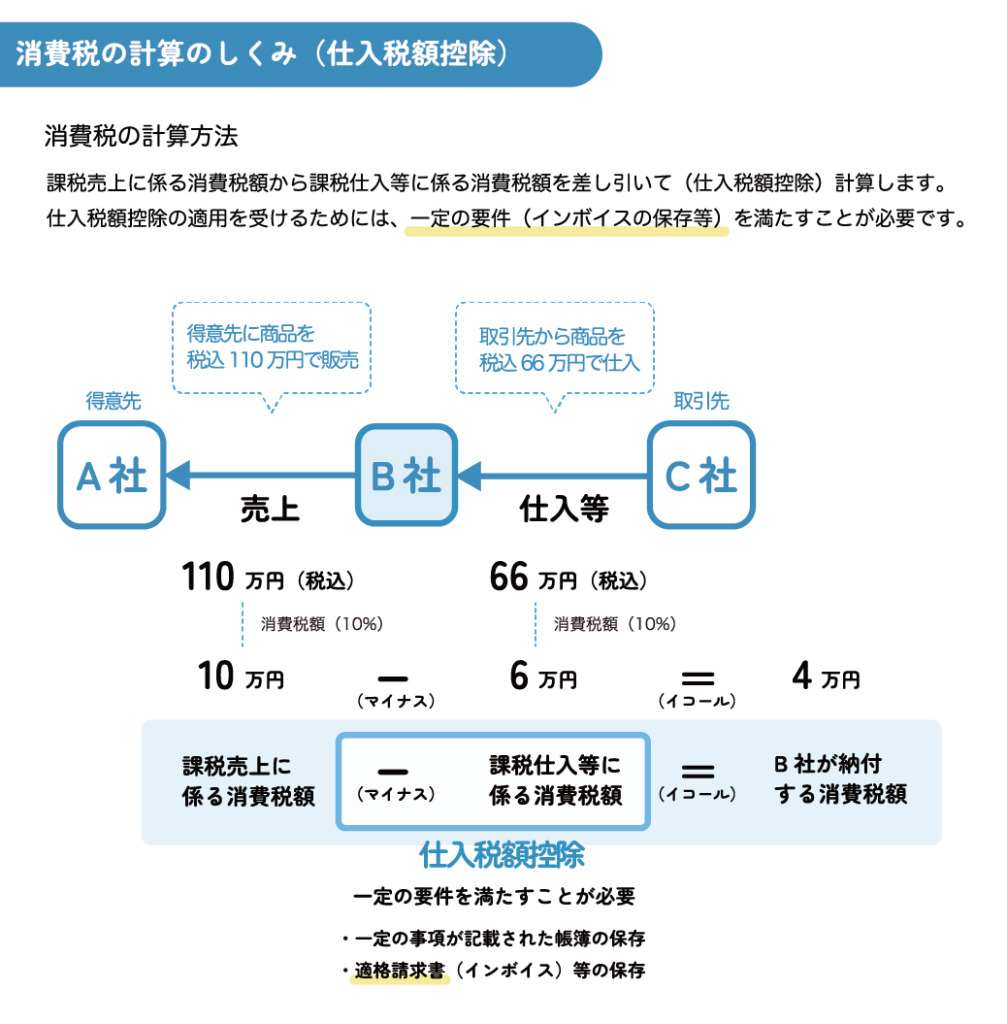

まず,消費税の計算の仕組みについて,簡単におさらいしましょう。

消費税の納税義務がある課税事業者の場合,消費税の納税額は,売上に含まれる預かった消費税から,仕入や経費に含まれる支払った消費税を差し引いて計算します。この仕組みを「仕入税額控除」といいます。

インボイス制度が始まると,インボイス(適格請求書)の保存が「仕入税額控除」の適用を受けるための要件の一つになります。つまり,仕入・経費について「仕入税額控除」を行うためには、取引先からインボイスを発行してもらい,それを保存する必要があるのです。

図表の例では,「仕入税額控除」が認められた結果,預かった消費税10万円から支払った消費税6万円を差し引いた4万円を納税することになります。

消費税の計算のしくみ

(出所)筆者作成。

バスなどの公共交通機関には特例が

「バスに乗ってもインボイスは必要?通勤手当・日当などの交通費にまつわるインボイス制度の特例を解説。」というコラムでも解説しているとおり,公共交通機関にはインボイスの「特例」が用意されています。

つまり,3万円未満の公共交通機関(船舶,バスまたは鉄道)による旅客の運送については,インボイスの発行事業者(この場合は公共交通機関)は,インボイスの交付義務が免除されます。

この場合,取引の相手(この場合は公共交通機関の利用者)は一定の事項を記載した帳簿の保存のみで「仕入税額控除」が認められます。

3万円未満かどうかの判定は,1回の取引の「税込」の金額で判定します。切符1枚ごとの金額で判定したり、月間でまとめた金額で判定したりしないので注意しましょう。

旅費規定による出張旅費の場合

先ほどのコラムで解説したもう一つの「特例」が,旅費規定による出張旅費等・日当・通勤手当に関するものです。

従業員の旅費規程による日当や出張旅費の支給の場合,通常の記載事項に加えて,出張旅費特例を利用している旨(例えば「出張旅費等特例」など)を帳簿に記載して保存すれば,インボイスは不要です。

ただし,従業員の出張に「通常必要であると認められる部分」に限られます(注1)(注2)。

旅費規定による出張旅費・日当・通勤手当などを従業員に支給するときは,課税仕入の相手が従業員になります。しかし,従業員はインボイス事業者ではないため,事業者(法人)側はインボイスの交付を受けることができません。

そのためこのような特例が用意されているのです。

(注1)旅費規定による日当は,従業員と事業者(法人)双方にとって,主に経費精算の手間を軽減するという意味合いが大きい仕組みです。日当を支給された従業員側は,支給された日当に係る所得税は非課税になります。もし実際にかかった経費を実費精算した場合,支給された日当は当然ながら所得税の課税対象となります。なお,個人事業主の場合には,日当は認められていません。従業員については,日当が認められています。

(注2)海外出張などのために支給する旅費や日当などは,そもそも課税仕入れに該当せず,原則として「仕入税額控除」が認められないため注意が必要です。

従業員の立替払いの場合

では,旅費規定によらない従業員の旅費交通費の立替精算のケースではどうでしょう?

事業者(法人)宛の領収書の場合

その場合,原則として,「事業者(法人)宛の領収書」を,実際に交通機関を利用した従業員から提出してもらうことが必要になります。

さらに,従業員から提出された領収書が「適格請求書の要件を満たしているか」のチェックも必要になります。

事業者(法人)宛の領収書ではない場合

領収書の宛名が「事業者(法人)宛ではなく従業員宛」だった場合はどうでしょうか?

この場合は,そもそもインボイスの記載事項を満たさず,事業者(法人)側は「仕入税額控除」が認められません。

そのため,領収書に加えて,従業員が作成した「立替経費精算書」などのリストの整備も必要になります。

利用したのが税込3万円未満の公共交通機関だった場合

ここで,先ほどの「バスなどの公共交通機関の特例」を思い出してください。

税込3万円未満の公共交通機関はインボイスの発行義務が免除されているため,一定の記載事項を記載した帳簿の保存のみで「仕入税額控除」が認められます。

従業員が旅費交通費を立替精算した場合でも,税込3万円未満の公共交通機関を利用しているなら,通常の記載事項に加えて,「公共交通機関特例」などと帳簿に記載しておけば,インボイスは不要ということになるのです。

税務・会計・経営のことなら、たけだ税理士事務所にご相談ください。

たけだ税理士事務所は、クリエイティブに関わる多様な事業形態に対応し、「5つの支援」を主軸とした、税務・会計・経営の総合アドバイザリーサービスを行っています。